暴雷会迟到,但从不会缺席。

最近,中泰化学、国瑞科技因为财务造假,都被ST了,坑了许多投资者。

实际上,这两家公司的分红融资比,早就暴露了端倪。

上市以来,中泰化学累计分红金额22.22亿,累计融资金额164亿,分红融资比只有0.14。

同理,国瑞科技分红融资比仅有0.38。

根据统计,99%被退市的企业,上市以来分红融资比远远小于1,这是坏公司的共同点。

所以,分红融资比大于1,是筛选好公司的第一道门槛。

因为,分红融资比大于1,代表公司上市以来给股东的回报,远大于从股东手里借的钱。公司既赚到了钱,又愿意与股东共享,注重股东回报才是好公司。

像山西汾酒、重庆啤酒、福耀玻璃、五粮液、贵州茅台、格力电器、东阿阿胶分红融资比都超过了10,实打实的良心企业。

另外,还有一家企业上市以来累计分红120.95亿元,但融资金额为0,甚至比上面这些公司还要慷慨,实力也被大家远远低估了。

这家公司,就是养元饮品。

上市以来,养元饮品累计净利润130.42亿元,向股东分红120.95亿元,历史分红率高达82.02%,全行业第一。

2023年,公司现金分红20.23亿元,超过了14.67亿元的净利润,现金分红率高达137.9%、股息率7.53%,行业第一,并超过了中国石油、中国石化、中国平安,当之无愧的隐形冠军。

除了分红率高,公司还有另外两个核心竞争优势,遥遥领先同行。

第一,毛销差行业第一,产品竞争力最强

毛利率高低代表企业产品竞争力强弱,同时,企业也可以通过营销大品牌,通过品牌溢价提高毛利率,这样毛利率高,销售费用率也会偏高。

真正竞争力强的企业,在同行业中,毛利率偏高,销售费勇率不会太高。百利天恒、爱美客、金山办公都属于这种。

毛销差是毛利率与销售费用率的差值,反应公司产品竞争力,毛销差越大,竞争力越强。

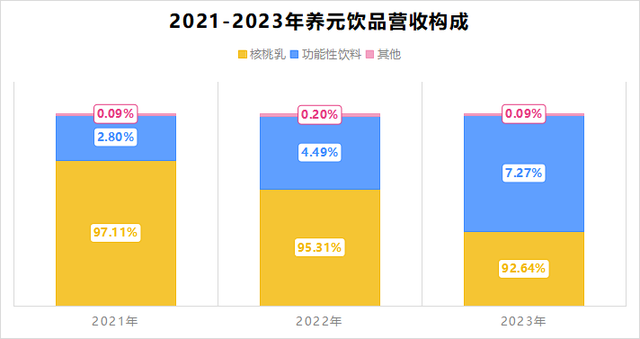

养元饮品主营核桃乳,此外还代理红牛。2023年,核桃乳、功能性饮料营收占比分别是92.64%、7.27%。

公司核桃乳全国市占率超过80%,行业地位堪比中国中免、片仔癀、海天味业。

在软饮料行业中,养元饮品有规模优势,品牌和渠道成熟,毛利率超过45%、销售费用率低于15%,近五年来毛销差一直大于30%,稳居行业第一,体现出强大的产品竞争力。

第二,70%的资产都是闲钱,现金流之王

所谓闲钱,是企业手里可随时变现、随意支配的资金,通常货币资金+交易性金融资产+其他流动资产就是一个公司所掌握的所有闲置资金。

闲置资金在总资产中的占比情况,能够说明企业到底有没有钱。

2019年之前,养元饮品70%以上的资产全部是闲置资金,而且这些全部是实打实的现金,绝对的现金奶牛。

在低息时代,这样的现金牛企业诱惑力非常大,或许正是看中了这一点,2023年底,共有236家机构持仓养元饮品。

从变动趋势看,公司的闲置资金占比明显在下滑,这是由于2019年来,公司加强分红力度,把钱拿来分红所致。

不过,2023年闲置资金占比仍然高达45.75%,公司的现金非常充足。

可能有人会有疑问,既然养元饮品股息率高、现金流强,为什么市值波动这么大,且整体是下降的呢?

我们知道,市值=净利润*市盈率。

净利润来源于公司经营业务,市盈率代表市场的预期,预期也是基于业绩。因此,业绩是影响公司市值变动的关键因素。

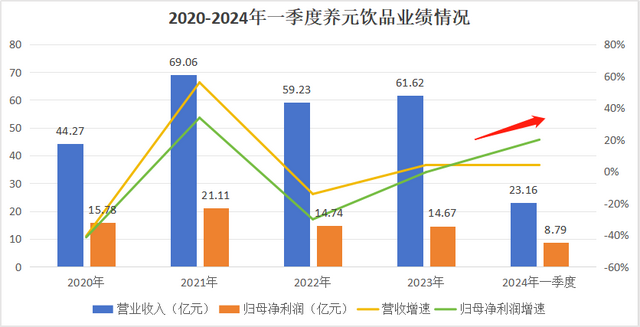

2020年到2023年4年内,有三年公司净利润同比负增长,造成市值波动。

净利润不稳定的原因主要有两个:

一是2020年以来原料成本有所上涨以及营收规模缩减,利润空间受到挤压。

二是,2020年之前公司将大量闲置资金用于理财,投资收益贡献了净利润。以2019年为例,当年公司投资收益4.64亿,贡献了17.2%的净利润。

这些年来,公司聚焦主业,投资收益逐渐减少,短期对净利润有削弱作用,这也是公司净利率下滑的原因所在。

不过,聚焦主业更有利于公司长远发展。2024年一季度,公司业绩已经强势反转,营收23.16亿元,同比增长3.91%,归母净利润8.79亿元,同比增长19.96%。

并且,从公司现有的两大业务看,未来成长空间仍然不小。

核桃乳基本盘稳定。

核桃乳是植物蛋白饮料的一种,低糖低脂,健康营养,可以替代牛奶、肉类等。在心血管健康、体重管理和糖代谢等方面更有优势,受到素食主义、乳糖不耐受、减脂控糖等人群的青睐。

2023年我国植物蛋白饮料市场规模1428亿元,同比增长5.7%,预计到2025年将达到1640亿元,年复合增长率为7.2%,增长空间仍然很大。

而且,当前行业正处于产品创新及高端化转型之中,养元饮品近年来推出了五星系列、2430系列高端价位产品,目前营收占比约20%,有望贡献业绩。

功能饮料成为第二增长曲线。

红牛是市场规模最大的功能饮料,全国市占率超过50%。

2020年,养元饮品旗下孙公司获得红牛安奈吉系列长江以北的全渠道独家经销权,开始代理功能饮料。

2021年到2023年,公司功能饮料业务营收从1.98亿元提高到4.48亿元,营收占比从2.8%提升至7.3%,成为公司第二增长曲线。

更重要的是,如今公司红牛产品已经理顺了渠道、价格和口味,2024年将加速放量。

总体而言,养元饮品上市以来,只分红不融资,股息率超越中石油,堪称最适合养老的冠军企业。公司还有份额、现金流优势,业绩已经强势反转。

截至2024年5月21日,公司动态PE只有9倍,明显处于估值洼地。未来在行业规模和产品驱动下,公司具备业绩和估值提升的戴维斯双击逻辑。

关注小象说财,立即领取最有价值的《成长20:2024年最具有成长潜力的20家公司》投资报告!

小作文,千万别信

六个核桃有多少销量?