截止到4月底,三安光电、兆驰股份、聚灿光电、华灿光电、乾照光电、蔚蓝锂芯、士兰微七家主要涉及LED芯片和外延片制造的上市公司已经全部披露了2023年年度报告。LED芯片作为LED产业的上游,对行业起着风向标的作用,了解头部LED芯片厂商过去一年的发展脉络,不仅有助于了解LED芯片本身的发展现状,也有助于了解整个LED产业的发展大势。为此,Pjtime.com对七家LED芯片上市公司的2023年报进行了对比分析,与大家一起分享。

重要信息摘要

1、纵观2023年,LED芯片行业在年初的低迷之后,在年中开始回暖。但又因LED芯片价格仍有下行,行业整体需求复苏较为缓慢,2023年,RGB显示终端需求呈现增长恢复趋势,但整体还是存在比较突出的供过于求问题,LED芯片企业仍面临了成本与价格的双重压力。

2、从总营收看,7家上市公司除了蔚蓝锂芯外,其他都大幅增长。但由于价格下行,华灿光电和士兰微出现了亏损,而且四家同比净利减少,只有兆驰股份、聚灿光电、乾照光电3家实现净利同比增长。

3、从分季度看,上半年由于需求疲软和原材料价格波动,产品成本上升导致营收和盈利能力较差,下半年需求逐步恢复,设备稼动率逐步回升,价格上调,大部分企业的营收和毛利率都要好于上半年。

4、大部分企业2023年一个共同战略是都加大了高端领域产品开发力度,提升LED业务高端产品占比,从而提供盈利能力。

5、Micro LED领域,乾照光电在大屏应用上,开发了15~60μm等多种尺寸的产品,并持续提升良率;针对大电流的MIP芯片产品也已开发出样品;在巨量转移方面,开发出了垂直芯片的FCOC产品和按客需排列的interposer产品。三安光电MIP已具备量产条件,产品良率不断提升。2023年7月,广东华灿珠海Micro LED晶圆制造和封装测试基地项目动工,并于2024年1月31日顺利封顶。该项目将打造出Micro LED晶圆和像素器件生产线。兆驰股份极致波长一致性Mini/Micro LED 外延结构开发取得突破,以圆片形式出货,大幅降低芯片后段测试分选成本,该技术通过国内多家知名企业的认证,已批量生产。蔚蓝锂芯在推进Micro LED产品研发立项。

6、2023年初,海信视像正式成为乾照光电的控股股东,为公司带来了巨大的支持和全方位的赋能。通过管理变革,提升运营效率和响应市场变化的能力;在业务上引领公司进入新的细分市场,开辟新的增长机遇。RGB直显营收同比增长显著,成功量产0407和0306系列产品,小间距RGB显示屏芯片被授予“国家级制造业单项冠军产品”

7、2023年京东方豪砸近21亿元获得华灿光电控股股东,共同拓展Mini/Micro LED前沿技术及产品。在BOE品牌赋能加持下,照明BU、直显BU、背光BU、海外大客户BU营销能力大幅提升,实现销量和营收的明显上升。但归母净利润为-8.46亿元,较2022年的-1.47亿元亏损扩大。看来BOE和华灿光电协同效果没有海信视像和乾照光电协同效果好。

8、蔚蓝锂芯推动 LED 业务从普通照明领域向显示领域转型的战略发展规划。MiniLED 等背光芯片进入全球主要头部客户供应体系,大尺寸倒装 TV 背光产品实现国内首创应用,推出了 CSP 特种封装产品。

9、2023年国内半导体市场结构性分化较明显:一方面,与普通消费电子相关的产品需求较为疲软;另一方面与汽车、新能源等相关的产品需求较为旺盛。

10、从全年销售量看,大部分LED芯片厂商都实现了营收增长。说明在国家政策的引导下,国产芯片进口替代的进程正在提速。

11、三安光电湖北Mini/Micro LED重大项目延期。计划投资120亿元的“湖北三安光电有限公司 Mini/Micro 显示产业化项目”受多方面因素影响,导致整个项目推进计划延后。三安光电年报中披露将该项目达到预定可使用状态的日期由原定的2024年6月延长至 2026 年 6 月。截至2023年年底,项目已投入24.32亿元,仅占总投资额的20.27%。

12、聚灿光电“创业板向特定对象发行 A股股票 ”顺利完成,本次定增计划建设年产 720万片 Mini/Micro LED芯片研发及制造扩建项目 ,将进一步落实公司在 Mini LED 细分赛道上的布局。

接下来,我们从主要会计和财务指标对比分析、LED业务对比、LED芯片业务主要业绩亮点、销售与采购分析、研发投入和创新成果分析、2024年重点经营计划六个大方面进行详细对比分析,最后文末给出趋势总结,抛砖引玉,以期让大家能更好地把握LED产业未来发展大势。

1、主要会计和财务指标对比分析

2023年上半年,面对行业需求放缓和原材料价格波动等多重因素,各企业承压较大,通过不断改进,提升业绩,下半年行业需求回暖,价格上调,给行业带来信心,业绩也迎来一定喜色。

1、总营收和净利润对比分析

从总营收看,只有蔚蓝锂芯营收出现大幅度同比下降,其他6家均有6%以上同增,其中乾照光电在海信视像控股加持下,业绩大幅增长,成7家之首,增幅达到40.63%。净利上,士兰微和华灿光电出现亏损,三安光电、士兰微、蔚蓝锂芯、华灿光电净利同比减少,聚灿光电净利同比增幅最大达到291.41%。整体看,兆驰股份、聚灿光电、乾照光电三家取得了营收和净利大幅双增长的骄人业绩,只有蔚蓝锂芯营收和净利双降。

2、经营现金流

三安光电的经营现金流最为充沛达到39.77亿元,相比2022年同增397.19%;士兰微、蔚蓝锂芯分别同增55.5%和16.21%;华灿光电、聚灿光电、兆驰股份和乾照光电四家都出现了大幅同减,分别同比减少85.65%、58.78%、52.43%和42.88%。

3、总资产和净资产对比分析

作为LED芯片领域“一哥”,三安光电以576.75亿元总资产和383.03 亿元总资产雄踞榜首,高出第二名兆驰股份约1倍。七家公司的净资产均实现了同比增长,士兰微、聚灿光电、兆驰股份、华灿光电的总资产实现同比增长。

4、分季度营收和净利对比

分季度营收看,大部分企业下半年总营收高于上半年。说明上半年整体承压,下半年行业开始略有回暖。净利润上下半年并没有与营收一样带来普遍好转。7家公司的季度盈利没有表现太大的一致性规律,显得杂乱,这说明LED芯片行业利润受到的不可控因素较多,如原材料价格、产品销售价格、工艺控制成本、销售成本、库存管理、汇款快慢等多种因素都会影响盈利能力,另外LED芯片半导体行业,由于销售客户和供应商都相对比较集中,风险控制难度较大。

2、LED业务:营收、产销量、产能、综合毛利率对比

因为本文进行对比分析的七家上市公司都涉及到LED芯片及外延片业务,下面重点分析七家上市公司LED业务版块的营收、销售量、生产量、产能和综合毛利率进行对比分析

1、LED业务营收与占比

三安光电LED业务营收达到78.96亿元,包括LED外延芯片 和 LED用品两类,占总营收比为56.19%,其中LED外延芯片56.65亿元,比上年增加6.30%。兆驰股份LED产业链营收45.04亿元,占比26.24%。从占比看,排名前四的依次为乾照光电73.17%、华灿光电61.52%、三安光电56.19%、聚灿光电50.87%,高出后三名一大截,其中士兰微占比最少,仅8.17%。

2、LED业务毛利率对比

兆驰股份LED毛利率最高,达到25.81%,华灿光电和士兰微为负值,分别为-15.21%,-1.01%。华灿光电毛利率出现大幅的负值,与同行业均值相差巨大,看来未来公司增强盈利能力是头等大事。好在,华灿光电在年报中给出了增强盈利能力的各项措施:1)继续做强已有业务,持续挖潜现有工厂的产能,优化产线定位,进一步扩产提升产能规模。巩固既有优势、从原材料降本,人力优化,良率提升等维度降低产品成本、扩大市场份额,快速提升产品毛利率和公司盈利能力;2) 巩固现有业务基础上,持续做好Mini/Micro LED、车用LED、GaN电力电子器件等产品的技术突破与量产化落地,为公司战略发展奠定坚实基础,增强公司抗风险能力;3) 明确公司发展战略,进一步优化管理体系建设,强化团队协作能力和人才梯队建设,完善激励机制,精益化管理提升公司运营效率;4)强化技术研发投入,提高产品性能和品质,强化技术力和品质力,提升市场竞争优势。

3、LED业务产销量对比表

七家公司的产销率都比较高,四家超过100%,蔚蓝锂芯稍低些为76.8%。在单位为“片”的四家中,华灿光电销售量和生产量最大,远高于聚灿光电、乾照光电、蔚蓝锂芯三家。

4、LED业务产能对比表

在主营业务为LED芯片及外延片的三家中(占总营收比超过50%),华灿光电、乾照光电和聚灿光电详细披露了产能、产能利用率和在建产能数据,其中华灿光电产能最大为76491200片/年,另有836万片/年的在建产能,乾照光电和聚灿光电产能差不多,约为2200万片/年,且都有600万片/年的在建产能。

3、2023年LED芯片业务主要业绩亮点

三安光电

1、LED外延芯片产品实现营业收入比上年增长6.30%,其中传统LED外延芯片产品实现营业收入同比增长3.91%,高端LED外延芯片产品实现营业收入同比增长13.99%,高端产品销售额进一步增加,实现产品结构的初步调整。

2、上半年市场需求较弱,部分原材料价格波动导致产品成本上升,盈利能力较差;下半年需求逐步恢复,设备稼动率逐步回升,部分产品售价虽未上调到上年同期水平,但销售量同比增加,故LED外延芯片产品营业成本同比上年增长29.99%,毛利率同比上年减少16.08%。

3、Mini LED已应用于电视、显示器、笔记本电脑、车载显示、VR等领域,产品持续交付,销售量持续增长;

4、Micro LED技术优势显著,并与国内外大厂展开合作,MIP已具备量产条件,产品良率不断提升;

5、车用LED在新能源汽车拉动下发展势头良好,车用各部位应用芯片多已进入量产批量交货,市场占有率进一步提升;植物照明产品技术持续突破,大功率移动照明垂直技术产品性能比肩国际大厂;激光器已开始量产并出货,高阶手机闪光灯获头部客户订单,产品性能国内行业领先。

6、安瑞光电对内部管理进一步进行了优化,产品良率、成本和质量上均有改善,人均产值提升近20%,产品良率提升近30%。

7、安瑞光电结合个性化、智能化的市场需求,顺利量产多款市场热门车型的前组合灯、后组合灯、氛围灯。2023年完成了20个项目的定点,完成了96像素ADB透镜模组的开发、Mini LED在长安定点运用,开拓了上汽通用、东风日产、长安汽车的项目,实现奇瑞星纪元、星途、智界、新能源,东风浩瀚,广汽埃安,北京现代,北京X7、极狐,路特斯Emeya,东风007和问界M5、M7等品牌车型的批量供货;

8、公司募投项目“湖北三安光电有限公司Mini/Micro显示产业化项目” 受多方面因素影响,导致整个项目推进计划有所延后。公司决定将该项目达到预定可使用状态的日期延长至2026年6月。该项目计划总投资120亿元,截至报告期末已投入24.32 亿元,已完成建筑面积 29.45 万平方米建设,已投入使用20.78万平方米。

兆驰半导体

1、兆驰半导体是全行业唯一一家全年满产满销及扣非后较大幅度盈利的芯片厂。报告期内,垂直一体化协同策略持续深入,战略重心倾向高附加值产品,最终实现由“规模”向“规模&价值”的高质量可持续发展。

2、产能方面,氮化镓芯片扩产项目在2023年4月开始放量,于6月底已经实现产量100万片(4寸片),后续通过提升生产效率,截止12月底,氮化镓产量为105万片(4寸片),公司氮化镓芯片产能居行业第二,产销量居全行业第一;报告期内,砷化镓芯片产量为5万片(4寸片)。LED芯片的扩产为公司提升Mini RGB、Mini BLU、高端照明等高附加值市场份额提供源动力。

3、Mini RGB芯片,芯片微缩技术进步行业领先,可实现在同等光效前提下,Mini RGB芯片成本直线下降,助力Mini LED显示产业链持续降本,2023年期间,公司量产Mini RGB芯片尺寸主要为04*08mil(100*200μm)、03*07mil(88*175μm)、03*06mil(70*160μm)、02*06 mil(50*150μm),量产的芯片尺寸最终将到02*04mil(50*100μm)。截至目前,公司Mini RGB芯片单月出货量为10000KK组。

4、2023年下半年,公司提升了应用在普通照明市场的LED芯片产品价格,并基于产能释放提升高附加值产品占比,如MiniRGB芯片、背光领域芯片、高毛利照明的产品结构占比。

5、2023年期间,兆驰半导体成功进入三星供应链体系。

乾照光电

1、2023年初,海信视像正式成为乾照光电的控股股东,为公司带来了巨大的支持和全方位的赋能。使其营业收入和净利润均实现了显著增长;尤其是背光芯片营收较2022年翻倍。

2、Micro LED领域,在小屏产品方面,针对超小电流密度的手表等产品应用,与国内终端大厂合作,特别开发了专用外延结构,绿光和红光光效在0.1A/cm²的电流密度下提升20%以上;在大屏应用上,开发了15~60μm等多种尺寸的产品,并持续提升良率;针对大电流的MIP芯片产品也已开发出样品,与客户联合验证中;在巨量转移方面,我们还开发出了垂直芯片的FCOC产品和按客需排列的interposer产品,并与客户开始合作相关技术。

3、2023年LED芯片价格仍有下行,行业整体需求复苏较为缓慢,公司坚持以企业盈利为关键指引,持续优化竞争策略,实现扭亏为盈。

4、在细分市场及客户拓展方面,加大Mini LED、背光、植物照明、车载LED、太阳能电池、VCSEL等高附加值产品的拓展力度,中、高端产品收入占比不断提升。

5、公司通过内修外练,对产品持续进行迭代升级,整体性能提升10%以上,RGB直显营收同比增长显著,市场份额得到进一步提升。尤其在Mini RGB显示领域,公司通过预研精准把握产品发展方向,成功量产0407和0306系列产品,并批量销售

6、小间距RGB显示屏芯片被授予“国家级制造业单项冠军产品”,该产品攻克了小间距LED显示的诸多技术瓶颈,光电转换效率、可靠性、半波宽等关键性能指标均处于同类产品的国际领先水平。

7、乾照光电新型业务包括背光领域产品、电池领域产品,整体营收同比增加50%。目前已布局 5 类细分领域,可应用在车载背光、TV背光、MNT背光、NB背光及手机背光领域,并已成功导入电视整机厂。

聚灿光电

1、报告期内,公司主营产品产能利用率维持较高水平,达到98.45%。

2、2023年度,公司在产品良率与性能提升实现双推进,原有产品、新增产品均实现明显突破。GaAs产品正在进行技术储备和布局,超高光效、大小尺寸背光、Mini LED等产品性能实现快速提升,综合竞争力强劲。银镜倒装、蓝绿显屏系列产品以最快研发速度实现产品的稳定量产和供货。

3、外延方面,独创性开发SiO2/Al2O3复合衬底外延生长技术,突破新型衬底基板的性能和良率瓶颈,成功实现大规模稳定量产。新增高色域低成本光源开发方案,成功开发双波长和三波长单外延层结构。Unimax MOCVD设备快速投产,挖掘了降低制造成本的空间,公司产品的市场竞争力进一步增强。

4、芯片方面,持续深耕高端产品。植物照明领域,已开发出超高光效银镜倒装芯片,将逐步上量。

5、Mini背光领域,通过引入原子层沉积设备,优化深刻蚀工艺、自主研发创新绝缘层优化处理工艺,成功解决Mini高压背光产品高温高湿老化失效等技术难题,成功打入知名品牌的终端市场。

6、Micro LED领域,与国内外头部企业保持密切合作,完善技术储备。

7、车载照明领域,银镜倒装产品通过技术迭代,产品的亮度与可靠性进一步提高,市占率持续提升。

8、2023年全年LED芯片产量2,174万片,较2021年1,894万片增长14.78%,较2022年2,006万片增长8.37%,产量持续增长,屡创历史新高。

9、“创业板向特定对象发行A股股票”顺利完成。本次定增计划建设年产720万片Mini/Micro LED芯片研发及制造扩建项目,将进一步落实公司在Mini LED 细分赛道上的布局

华灿光电

1、2023年京东方成为华灿光电控股股东,在上下游资源和产业协同方面可充分赋能,丰富产品结构,提升产品竞争力,拓展应用市场,共同拓展Mini/Micro LED前沿技术及产品。

2、在BOE品牌赋能加持下,照明BU、直显BU、背光BU、海外大客户BU营销能力大幅提升,实现销量和营收的明显上升。LED 芯片销量同比上升110.66%,但亏损有所增加。

3、由于经济恢复缓慢,市场竞争激烈,LED终端市场需求疲弱使得整体库存去化缓慢,新玩家入局后竞争加剧,市场价格承压,量增价跌, 导致公司产品毛利率受到较大影响。

4、高端LED显示市场一直是公司深耕时间最长且持续领先的细分市场。公司通过持续技术升级,实现了户内/外产品在终端可靠性和显示画质方面的顶尖水平。

5、2023年7月,广东华灿珠海Micro LED晶圆制造和封装测试基地项目动工,并于2024年1月31日顺利封顶。

6、LED外延芯片行业属于资本和技术双重密集型行业,技术研发实力是资本投入能否有效转化为利润的核心。

蔚蓝锂芯

1、2023年,蔚蓝锂芯继续贯彻推动 LED 业务从普通照明领域向显示领域转型的战略发展规划

2、公司的银镜产品推出后一举成功,获得客户青睐

3、MiniLED等背光芯片领域成功进入全球主要头部客户供应体系,取得了领先的市场份额

4、大尺寸倒装技术领先 同行,大尺寸倒装 TV 背光产品实现国内首创应用;

5、公司积极布局,领先推出了CSP特种封装产品,向市场推广;

6、对于Micro LED产品研发立项推进。

7、2023年下半年以来,LED下游应用市场需求回暖迹象显现,MiniLED系列产品也开始逐步放量,整体市场环境转好。

8、报告期内,LED业务扭亏为盈,整体营业收入约12.40亿元,较上年同期增长约10.04%。淮安顺昌实现了扭亏为盈,实现归属于上市公司净利润约0.04亿元。

士兰微

1、2023年,公司发光二极管产品的营业收入为7.42亿元,较上年增加1.28%。

2、2023年,受LED芯片市场价格竞争加剧的影响,公司LED芯片价格较去年年末下降10%-15%,导致控股子公司士兰明芯、士兰明镓出现较大的经营性亏损。

3、加快推出mini-显示芯片新产品、稳固彩屏芯片市场份额的同时,加快植物照明芯片、汽车照明芯片、高端光耦芯片、大功率照明芯片、安防补光照明芯片等新产品上量。

4、二季度开始,公司LED芯片生产线产能利用率持续提升、已接近满产。

5、2023年全年公司LED芯片销售额较去年同期有一定幅度的增长。截至目前,士兰明芯、士兰明镓合计拥有月产14-15万片4吋LED芯片的产能。

6、2023年子公司美卡乐光电公司的营业收入较去年同期下降约20%。

4、销售与采购分析

七大上市公司主要销售区域基本在境内,且全部以直销为主,只有兆驰股份有3.5%的少量分销,其他五家都是100%直销模式(士兰微未披露销售模式构成),所以我们不做销售模式的对比分析。

1、境内、境外销售及占总营收比例分析

七大上市公司主要销售区域基本在境内,只有兆驰股份境外销售超过50%达到54.94%,境外销售占比第二名的三安光电也只有15.83%,士兰微100%境内销售。

2、境内、境外销售毛利率

绝大部分企业的境外销售毛利率要高于境内。蔚蓝锂芯境内境外一样都为12.98%。兆驰股份境外毛利率为16.23%低于境内22%的毛利率。乾照光电境外毛利率高达50.07%,远超第二名的聚灿光电34.22%。境内毛利率基本都不高,除了兆驰股份外,其他都低于13%,华灿光电甚至为负值。华灿光电境内和境外毛利率都最低,因为毛利率太低,使得全年净利也是亏损达8.46亿元,是7家净利最少的公司。

3、主要销售客户和供应商情况

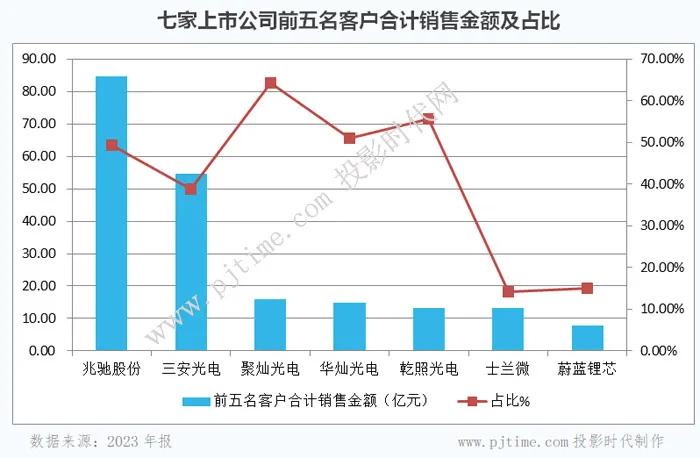

前五名客户合计销售金额占比较低的是士兰微和蔚蓝锂芯,低于15.1%,对单一客户的依赖程度较低,能够比较好地分散由少数客户带来的风险。华灿光电、乾照光电、聚灿光电三家占比超过50%,下游客户相对比较集中。

前五名供应商合计采购金额占比最低的是蔚蓝锂芯为15.9%,相对供应商比较分散。集中度最高的是聚灿光电,其前五名占比高达84.46%,相对采购风险较高。其他五家占比位于27%-62%之间。

5、研发投入和创新成果分析

LED芯片作为半导体行业分支,是一个技术密集型行业,研发投入很大程度上决定企业未来可持续竞争力。

1、研发费用与占比

研发费用投入上,三安光电仍然是“带头大哥”,其以17.36亿元投入和12.35%的营收占比遥遥领先。士兰微和华灿光电的研发投入比例也超过9.4%,其他四家研发费用营收占比分别在4.10%-6%之间。

2、研发人员数量与占比

在研发人员数量和占比上,士兰微以4005人和43.09%占比雄踞榜首,三安光电以2707人位居数量排名第二。在占比上,聚灿光电以26.71%排名第二。

3、部分公司专利和著作权等知识产权成果

三安光电:截至2023年12月31日,公司拥有专利(含在申请)超过3,900件,其中授权专利2,390件,海外专利超1,000件,自有专利占比超过95%。

聚灿光电:截止报告期末,公司拥有已授权境内外专利142项,其中境内授权专利123项(发明专利45项、实用新型专利78项),境外授权专利19项(发明专利17项、实用新型专利2项)。

华灿光电:截至2023年12月31日,华灿光电公司及子公司专利及软件著作权共1253项(其中已授权939项,正在审核中314项),其中发明专利856项,实用新型82项(1项在报告期内到期),外观设计1项,

乾照光电:报告期内,新增45项发明专利授权、33项实用新型授权,新增申请95项发明专利,39项实用新型。同时,在多个产品领域均取得了技术上的进步或突破。

其他三家企业未在年报中没有披露具体专利数,故未列出。

6、2024年重点经营计划

七大上市公司对2024年都信心满满,提出了适合自己企业特色的经营计划。

兆驰股份:技术创新与品质引领,推动LED全产业链协同发展;战略主攻Mini LED背光与Mini LED显示(Mini RGB芯片-COB直显)两大垂直产业链。

三安光电:加大产品结构调整,继续提升LED车用、Mini/Micro LED、植物照明等高端产品占比,加速集成电路业务拓展,扩大销售规模,提高产品毛利率。尽快推进碳化硅MOSFET产品的验证通过,加速公司产品导入供应链,加快推进重庆、湖南等项目建设进度,尽快释放产能,满足市场需求缺口,提高公司营收规模和盈利能力。

华灿光电:将优化Mini/Micro LED等产品的性能,提升产品可靠性和良率,加强化合物半导体功率器件等前沿技术的量产化落地;充分发挥公司从蓝宝石衬底到PSS到外延芯片的产业链整合优势,强化研发资源的横向协同,提升公司产品综合性能。

聚灿光电:深耕LED外延片、芯片主业。在光效突破、电压降低、良率提升、机差改善、衬底优化上继续突破、解决痛点。重点抓好高端、高价产品营销推广力度,确保以Mini LED、 车载照明 、高品质照明、植物照明 、手机背光、 屏幕显示为代表的高端产品增量大幅提升。将继续打造智能制造工厂。

乾照光电:2024年将继续重点布局传统 RGB 显示与 Mini RGB 显示产品,并拓展高端业务,打造第二增长曲线。

蔚蓝锂芯:继续推进高端路线战略,将继续推动向显示转型的策略,持续研发投入于产品升级,保持优势产品的持续领先,推动Mini LED等优势产品的批量供货与份额增长。持续研发,继续调整产品结构及客户结构,提升背光显示产品比例,实现盈利增长。

士兰微:预计2024年实现营业总收入120亿元左右(比2023年增长28%左右),营业总成本将控制在113亿元左右(比2023年增长26%左右)。

7、总结:未来趋势展望

通过上述7家上市公司2023年年度报告的详细对比分析,并结合LED中游封装、LED下游显示屏等重点厂商动态,我们总结出以下几个未来发展趋势,供参考:

1、受经济形势和需求影响,传统LED芯片市场竞争越来越大,盈利能力也将大幅受限,上市公司业绩承压甚至出现持续亏损,需要进一步“开源节流”才能改善或提升盈利能力。

2、随着竞争加剧,市场优质资源将越来越向规模化和差异化更有优势的企业聚集,产能规模较小、技术落后的中小企业处境将更加艰难,甚至被淘汰,未来LED芯片行业集中度将更高。

3、随着LED显示屏终端厂商都在热衷于加速推进更小间距的Mini/Micro LED显示屏应用,2024年Mini/Micro LED芯片需求将大增。

4、随着中国新能源车、智能驾驶、智能座舱等的高速发展,车载LED屏和车载照明两大车用LED应用市场渗透率将快速放量。

5、随着终端品牌Mini LED电视和显示器产品不断推出,Mini LED电视和显示器渗透率预计将快速提升,带动Mini LED芯片的销售快速增长。

6、基于新型应用的扩张,各大公司必将加速加大产品结构调整,加速提升高附加值领域产品占比,且必须依托创新开发出差异化产品,提升市场竞争力,从而提升业绩和盈利能力。

7、在显示巨头海信视像控股乾照光电、面板巨头BOE京东方控股华灿光电的带动下,LED行业跨界合作或将向广度和深度加强,“抱团取暖”对于非头部企业来说不失为一个快速提升竞争力的变通策略。

8、“双碳”战略、节能减排政策和绿色经济等政策的持续推进,将给LED行业中长期发展带来确定性。

随着中国更多项目投产,全球LED芯片行业重心将进一步向中国迁移,中国LED芯片产能不仅稳居全球第一,还将逐步蚕食其他国家和地区的市场份额。期待各LED芯片企业不断革新技术,提升新质生产力,持续做大做强中国半导体产业。